こんにちは。田舎暮らし投資家のニョロです。

今回は住宅ローンの利用を考えている方向けにネット銀行のいろいろをお伝えします。住宅は人生最大の買い物とよく言われます。そして、住宅購入では一度に多額の費用を必要とするため、多くの人が住宅ローンを利用するのではないでしょうか。一方で、星の数ほどある住宅ローンの中から何を選んだらいいのか分からなくて悩んでいる方もいることでしょう。そこで、今回はそういった方の指標の一つになればと思い、新築戸建住宅を取得した私の体験を踏まえて、最近の住宅ローン利用に関する知見をお伝えします。

住宅取得方針はその人の価値観、生活環境、お仕事などによって変わってくるため、実はかなりデリケートなお話になります。私自身、新築戸建住宅と金利を低くすることに拘ったため、多少偏った内容になっていることをあらかじめお伝えしておきます。

こういった方におすすめです。

- 低金利時代の恩恵を受けたい

- ネット銀行の利用を考えている

- 新築戸建住宅を検討している

- 戸建なので、つなぎ融資(つなぎローン)の利用を考えている

- 変動金利の利用を考えている

今は低金利時代

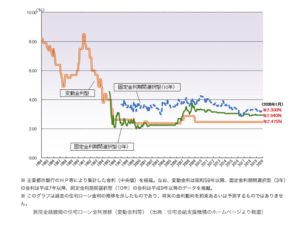

住宅ローンを決める上で最も重要になる要素は金利です。金利とは『資金を一定期間貸したことに対して支払われる報酬』です。言い換えると銀行にとっての収入であり、住宅ローン利用者にとっての費用です。そして、この金利は現在非常に低いです。下の図は1984年から2020年までの住宅ローン金利の推移を示したものです。変動金利を見ると、バブル期の1990年頃は7%を超えていましたが、現在では店頭金利2.475%にまで下がっています。店頭金利2.475%ですが、実際は店頭金利のまま融資することはありません。住宅ローンを利用する場合は優遇金利が適用されるので、店頭金利よりも遥かに低い金利になります。最も低いネット銀行では0.4〜0.5%も当たり前です。

住宅ローン控除について

住宅ローンを利用する場合、住宅ローン控除(正式には住宅借入金等特別控除)のことを忘れてはなりません。住宅ローン控除を超簡単に説明すると、年末のローン残高の1%が所得税から控除されるという制度です。(所得税から控除しきれなかった分は住民税から一部控除される)下記引用の通り、国土交通省のページに詳しく記載されているので是非ご覧ください。

【制度の概要】

住宅ローン減税制度は、住宅ローンを借入れて住宅を取得する場合に、取得者の金利負担の軽減を図るための制度です。毎年末の住宅ローン残高又は住宅の取得対価のうちいずれか少ない方の金額の1%が10年間に渡り所得税の額から控除されます(住宅の取得対価の計算においてはすまい給付金の額は控除されます)。また、所得税からは控除しきれない場合には、住民税からも一部控除されます。

加えて、消費税率10%が適用される住宅の取得をして、令和元年10月1日から令和2年12月31日までの間に入居した場合には、控除期間が3年間延長されます。※1

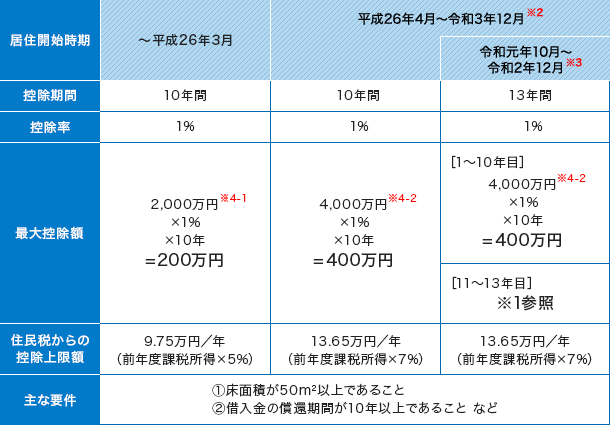

居住開始時期・消費税率による控除額等は下表でご確認ください。なお、申請は、住宅ローンを借入れる者が個人単位で申請します。世帯単位ではないことに注意してください。

※1 11年目~13年目は、以下の①②のうちいずれか少ない方の金額が3年間に渡り所得税の額等から控除される。

- ①住宅ローン残高又は住宅の取得対価(上限4,000万円※4-2)のうちいずれか少ない方の金額の1%

- ②建物の取得価格(上限4,000万円※4-2)の2%÷3

※2 平成26年4月以降でも経過措置により5%の消費税率が適用される場合や消費税が非課税とされている中古住宅の個人間売買などは平成26年3月までの措置を適用。

※3 消費税率10%が適用される住宅の取得をした場合。

※4 新築・未使用の長期優良住宅、低炭素住宅の場合はそれぞれ3,000万円(※4-1)、5,000万円(※4-2)。

(出典:国土交通省 住宅ローン減税制度の概要(http://sumai-kyufu.jp/outline/ju_loan/))

ここで重要なことは、1%を切るような低金利の住宅ローンを利用することにより、銀行に支払う利息の大部分を住宅ローン控除で賄えるということです。例えば、借入金額3,500万円、借入期間30年(360回払)、元利均等返済、返済開始年月2020年1月度の条件で金利0.5%と1.0%でローンを組んだ場合で比較してみましょう。金利0.5%の場合、控除総額の方が利息総額よりも上回っていますが、金利1.0%の場合は逆転して利息総額よりも控除総額の方が少なくなってしまいます。このように数字で見ると金利の重要性がわかりますね。

ローンシミュレーションはこちらがお薦めです!

住宅ローン控除を含めたシミュレーション(ローンシミュレーション)

諸費用を含めたシミュレーション(楽天銀行)

ネット銀行の住宅ローンのメリット

低金利時代の恩恵を最大限受けようとしたときに欠かせないのがネット銀行です。ここでそのメリットとデメリットを把握しておきましょう。

メリット① 超低金利

何と言っても金利の低さが最大のメリットです。ネット銀行は実在する支店を持たないことと、人や書類をなるべく介さずにインターネットを通じて処理を行うため、通常の店舗型銀行よりも業務に掛かる費用が低いことが特徴です。そのためより良い商品を低コストで提供することができます。現在、全期間変動金利の場合0.4〜0.5%台と非常に低い状態が継続しています。

メリット② 団体信用生命保険の費用を負担してくれる

団体信用生命保険とは住宅ローンの返済中に亡くなった場合、残りの住宅ローンが全額弁済されるという保険です。『万が一のことがあっても家は残る』というあれです。ここで問題なのが、ネット銀行を含む殆どの銀行が団体信用生命保険への加入を融資の条件としていることです。(フラット35などを除く) ここで、店舗型銀行の場合、団体信用生命保険の費用は利用者が負担します。どのような形で支払うかというと、金利に上乗せされるわけです。パンフレットの冒頭で低金利で誘い込み、団体信用生命保険で高い金利になるというケースが多いと思います。一方でネット銀行の場合、団体信用生命保険の費用を銀行が負担してくれます。金利の上乗せも無いため、非常に大きなメリットになります。これが店舗型銀行とネット銀行の金利に差が出る大きな要因の一つです。

メリット③ 繰り上げ返済の手数料が安い or 無料

繰上返済とは、余裕資金ができたときに前倒してローンを返済できるという仕組みです。月々の返済額を減額できるほか、返済期間を短縮することもできるため変動金利型を利用している場合の金利上昇リスクを減らすことができます。店舗型銀行の場合、繰上返済に手数料がかかったり、まとまった金額でないと繰上返済ができないことがありますが、繰上返済をしたい場合に1万円などの少額からできたり、全額繰上返済をしても手数料がかからなかったりするのがネット銀行です。繰上返済をする資金を投資に回した方が良いという考え方もありますが、タダで少額から繰上返済ができるということも選択の自由が増えて良いことだと思います。

ネット銀行の住宅ローンのデメリット

ネット銀行の住宅ローンにはしっかりとデメリットもあります。しかし、低金利なネット銀行を利用すると決めた人にとっては取るに足らないことです。ローンなんて組んでしまえば銀行とやり取りすることは殆どありません。ネット銀行の住宅ローンを利用する前にどのようなデメリットがあって、どう対処すれば良いのかを知っておくことが重要なのです。

デメリット① 手続きが面倒

はっきり言って店舗型銀行よりも手続きが面倒です。ネット銀行の場合、仮審査はネットでできるのですが、その後の手続は書類の郵送と電話のみです。(セキュリティ上、メールは不可) 書類に不備があると訂正の通知が郵送されてきて、それを再び送り返すので時間がかかります。(その間のストレスも) また、根本的に対面で相談できないという仕組みが書類の不備を生み、手続きを面倒にする要因になっています。私は新築戸建でしたのでつなぎ融資が2度ありました。つなぎ融資のタイミングと業者の振り込み期限を調整するのが非常に面倒だったことを今でも覚えています。ネット銀行を嫌がる業者が沢山いるのも納得できます。

このように手続きが面倒なのがネット銀行の最大のデメリットです。しかし、事前に準備をしておくことで問題なくクリアできるはずです。大変なのは最初だけで、ローンを組んでしまえば店舗型銀行と同じです。また、楽天銀行などSkype相談ができる銀行もあるので、このような相談サービスを最大限活用しましょう。手続きは一時の苦労、金利は一生の苦労と心得えましょう。

デメリット② 審査が厳しい(年収による足切)

融資を受けられない年収水準が高いのもネット銀行の特徴です。代表的なネット銀行の最低年収を調べたところ下記のようになっていました。楽天銀行とソニー銀行は特に厳しくて400万円でした。

- ジャパンネット銀行・・・200万円

- じぶん銀行・・・200万円

- 新生銀行・・・300万円

- 楽天銀行・・・400万円

- ソニー銀行・・・400万円 住信

- 住信SBIネット銀行・・・おそらく非開示。

住宅ローンビジネスにおいて、銀行が避けたいのが債務不履行なので、銀行はそのリスクを考慮した利益率を考えなくてはなりません。実はこれも金利を引き上げる要因になります。したがって、ネット銀行は債務不履行になる可能性のある利用者を年収によって予め排除することで債務不履行によって発生する費用を低減し、低金利を実現していると考えることもできます。

デメリット③ つなぎ融資に対応していない銀行が多い

新築戸建を考えていて、ネット銀行の住宅ローンを利用しようとしている人はこの点に注意しましょう。新築戸建はマンションと違って支払いが複数回に及ぶケースがあります。具体的には土地購入、着工時金、中間金(上棟時金)、完成時金などがあり、人によって2回から4回に分けて支払うことになります。つなぎ融資とは、前述のそれぞれの支払いタイミングで融資を受けるローン商品のことです。つなぎ融資で借りたお金は最終支払タイミングで一括弁済して住宅ローンに切り替えます。ところで、金利の高い全期間固定金利型のローンを除いて、銀行単独でつなぎ融資に対応しているネット銀行は非常に少ないのが現実です。金利の低い変動金利型に限って言うと、銀行単独で手続きが完了するのは楽天銀行だけです。また、信販会社であるアプラスの『住宅つなぎローン』という商品を利用することで、新生銀行、住信SBIネット銀行およびソニー銀行でつなぎ融資を利用できるようです。また、裏技的な方法としてつなぎ融資に柔軟に対応できる地方銀行で住宅ローンを組み、即ネット銀行に借り換えるという方法もあります。この方法は手続きと手数料が増える上、付き合いのある地方銀行だと気不味くなります。正直お勧めできません。

デメリット④ 諸費用は思ったほど安くならない

デメリット④は知っておいた方が良いというおまけです。店舗型銀行で住宅ローンを利用する際にかかる費用の大部分を占めるのが保証料です。保証料とは、簡単に言うと銀行の貸し倒れリスク低減費用です。契約違反などで全額一括返済になった場合に契約者に代わって保証会社が銀行に全額を返済するシステムになっています。ネット銀行の住宅ローンの場合、この保証料が0円です。ネット銀行で保証料が不要になる理由の1つ目はデメリット②でお伝えしたように審査を厳しくして貸し倒れリスクを低減していることです。2つ目の理由が店舗型銀行の保証料と同額くらい融資事務手数料を高く設定していることです。したがって、店舗型銀行であろうとネット銀行であろうと必要な諸費用は同程度と考えるべきなのです。参考までに、2020年1月度時点での融資事務手数料は、住信SBIネット銀行とソニー銀行が融資金額の2.2%、楽天銀行が一律33万円でした。融資金額が3,500万円の場合、住信SBIネット銀行とソニー銀行の場合77万円、楽天銀行の場合33万円なので、融資事務手数料だけ見ると楽天銀行の方がお得です。

まとめ

- 今は低金利の時代。低金利の住宅ローンを利用することで、銀行に支払う利息の大部分を住宅ローン控除で賄うことができる。

- ネット銀行は様々な努力で店舗型銀行では達成できない低金利を実現している。

- ネット銀行の住宅ローンは手続きが面倒。勉強して準備をすれば大丈夫。手続きは一時の苦労、金利は一生の苦労と心得える。

- ネット銀行でつなぎ融資を利用したい人は、楽天銀行またはアプラス住宅つなぎローン(新生銀行、住信SBIネット銀行、ソニー銀行)がお勧め。

- 店舗型銀行であろうとネット銀行であろうと必要な諸費用は同程度。楽天銀行は安い。

低金利時代の恩恵と、この時代欠かせないネット銀行の住宅ローンのメリットとデメリットについてお伝えしました。この他にも、私の体験を踏まえて、自己資金をどの程度用意した方が良いのか、意外と語られない重要なこと、住宅ローンを利用した後にやりたいことなども追ってお伝えできればと考えています。

最後まで読んでくださりありがとうございました。

コメント